Не все в нашей жизни идет по плану. Иногда, такая прибыльная, казалось бы, идея бизнеса приносит сплошное разочарование и убытки. В этом случае ничего не остается, как закрыть свое предпринимательство. И сразу же нас будет интересовать срок закрытия ИП с момента подачи заявления. Рассмотрим все подробно.

Этапы закрытия ИП

- Заполнение заявления соответствующего образца, которое вы можете найти на сайте ФНС. Вписываете все точно, аккуратно, без ошибок. Подготавливаете два образца. В указанном заявлении вы ставите отметку о том, каким способом вам предоставить документы: 1)вы лично посетите налоговую, 2) представитель по доверенности заберет или 3) или вам их направят по почте.

- Оплата государственной пошлины. Сумма отличается от уплаченной за открытие и составляет 160 рублей. Не ошибитесь с суммой, назначением платежа и реквизитами. Неуплата пошлины может служить основанием для отказа в регистрации закрытия ИП.

- Подаете указанное заявление и квитанцию об оплате в налоговый орган – тот, в котором вы становились на учет. Один экземпляр сдаете, а на втором вам ставят отметочку о получении.

- Далее сдаете необходимую отчетность и уплачиваете имеющуюся задолженность в налоговый орган:

— ИП на УСН может сдать отчетность как до закрытия, так и после;

— на ЕНВД – до закрытия;

— НДФЛ – не позднее пяти дней после закрытия.

- Сдаете отчетность в Пенсионный фонд с обязательной уплатой всех долгов. Справку с ПФР в налоговую не предоставляйте, последняя сама сделает все необходимые запросы.

- При наличии: снятие ККТ с учета, закрытие расчетного счета.

- Если работали сотрудники, то их также необходимо уволить и внести записи в трудовую книжку.

Почему все так подробно описываем? Потому что от правильности и своевременности осуществления всех этих этапов зависит срок закрытия ИП налоговой.

О закрытии в подробностях!

Мы готовы предложить вам подробный мануал по ликвидации — . Также, вам может быть интересно узнать, с какими проблемами сталкиваются бизнесмены, пытающие .

Сроки

В какой срок закрывают ИП:

5 рабочих дней . Это, установленный законодательством срок, в который налоговый орган обязан вам выдать свидетельство о закрытии вас в качестве ИП. Однако на практике очень часто возникают дополнительные вопросы при данной процедуре, которые требуют дополнительного времени. День подачи заявления не учитывается. А если вы направили документы по почте, то днем начала течения срока будет считаться дата получения их налоговым органом, которая будет стоять на уведомлении.

12 дней с момента закрытия – в течение этого срока необходимо уведомить Пенсионный фонд, и предоставить регистрационные документы. В ПФР сдаются только копии документов.

14 дней ликвидируют ИП – это общий срок, при котором считается, что ИП без долгов или со своевременной уплатой может успеть закрыться во всех органах.

15 дней с даты закрытия – крайний срок для уплаты всех страховых взносов.

Долго закрывают ИП, тогда, когда бизнесмен халатно относился к своему бизнесу, вел учет не должным образом, несвоевременно сдавал отчетность, допустил большие задолженности по уплате налогов и сборов. Также могу возникнуть вопросы со стороны правоохранительных органов, если в деятельности бизнесмена наблюдались различного рода махинации.

В случае отказа вы будете соответствующим образом уведомлены об этом.

Последствия закрытия

При закрытии индивидуальной деятельности, бизнесмен должен учитывать следующие нюансы:

- если у вас не было проблем при закрытии, то, при необходимости, вы сможете открыться в любое время. Законодательством РФ специальных сроков не предусмотрено;

- обязанность уплаты задолженности по налогам, сборам и иным обязательным платежам остается даже после закрытия;

- долги никуда не исчезают и переходят с должника-ИП на должника-физическое лицо;

- налоговая может в течение трех лет провести выездную проверку по результатам деятельности. Это право закреплено на законодательном уровне и подтверждено различной практикой судебных инстанций.

- хранение документов ИП после закрытия должно осуществляться в течение 4 лет. На практике налоговые органы редко осуществляют проверку в столь поздний срок, однако вы все равно должны быть готовы в любой момент предоставить документы, подтверждающие осуществление вашей бывшей предпринимательской деятельности в рамках правового поля.

Прекращение деятельности гражданина в качестве индивидуального предпринимателя не ограничивается только сдачей и оплатой . В связи с этим часто возникают следующие вопросы: при закрытии ИП какие декларации и отчеты нужно сдать? Необходимо ли дополнительно сниматься с учета в качестве работодателя? Ответим подробнее на данные вопросы.

Налоговая отчетность при закрытии ИП

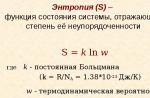

Срок сдачи «ликвидационных» деклараций зависит от того, какой режим налогообложения применяет индивидуальный предприниматель.

Упрощенная система налогообложения (УСН)

Рисунок 1. Титульный лист «ликвидационной» декларации ИП на УСН

Единый налог на вмененный доход (ЕНВД)

Рисунок 2. Титульный лист «ликвидационной» декларации ИП на ЕНВД

Единый сельскохозяйственный налог (ЕСХН)

Декларация по единому сельхозналогу при закрытии ИП сдается в те же сроки, что и упрощенная, а именно до 25 числа месяца , следующего за тем, когда была внесена запись в ЕГРИП о прекращении гражданином предпринимательской деятельности.

Рисунок 3. Титульный лист «ликвидационной» декларации ИП на ЕСХН

Патентная система налогообложения (ПСН)

Ни обычная, ни «ликвидационная» декларация не сдается. Предприниматели указанного режима полностью освобождены от обязанности сдачи налоговой отчетности.

Общая система налогообложения (ОСНО)

Рисунок 4. Титульный лист «ликвидационной» декларации 3-НДФЛ

Декларация по НДС

При закрытии ИП декларация по налогу на добавленную стоимость сдается в том же порядке, что и обычная, а именно в срок до 25 числа месяца , следующего за прошедшим отчетным кварталом.

Страховая отчетность при закрытии ИП с сотрудниками

ИП, не имеющие наемных работников при снятии с налогового учета никакую отчетность по страхованию не сдают.

Уплата взносов за себя производится не позднее 15 календарных дней с даты госрегистрации прекращения деятельности в качестве ИП включительно.

ИП-работодатели при прекращении деятельности обязаны сдать за своих сотрудников соответствующую отчетность

Примечание: в 2019 году отдельно сниматься с учета в качестве работодателя не нужно.

Расчет по страховым взносам (в ИФНС)

При прекращении физическим лицом деятельности в качестве ИП расчет по страховым взносам (далее РСВ) необходимо сдать до дня подачи заявления о закрытии ИП в налоговый орган.

В настоящий момент, существует неясность относительно того, какой код расчетного (отчетного) периода необходимо указать на Титульном листе РСВ. Дело в том, что порядок заполнения расчета устанавливает «ликвидационные» коды только для организаций. Так, в Приложении 3 к РСВ организации при ликвидации указывают коды: 51, 52, 53 и 90 (в зависимости от периода за который сдается документ).

Для ИП таких кодов нет, в связи с чем неясно, что указывать индивидуальному предпринимателю: код при сдаче обычной отчетности (21, 21, 33, 34) или «ликвидационный» код, установленный для организаций (51, 52, 53, 90).

На начало 2019 года финансовое ведомство дало разъяснение лишь для тех ИП, что являются главами КФХ. Они, в соответствии с Письмом ФНС от 25 декабря 2017 г. N ГД-4-11/26372@ , при сдаче расчета в связи с прекращением деятельности должны указывать следующие коды:

- 83 – 1 квартал;

- 84 – полугодие;

- 85 – 9 месяцев;

- 86 – год.

Однако, не во всех налоговых инспекциях придерживаются данного мнения и считают, что на титульном листе при закрытии ИП необходимо указывать обычный код для сдачи Расчета, а именно:

- 21 – 1 квартал;

- 31 – полугодие;

- 33 – 9 месяцев;

- 34 – год.

Учитывая изложенное, перед подачей Расчета рекомендуем уточнить данный вопрос в налоговом органе по месту учета.

Справка 2-НДФЛ (в ИФНС)

Отдельного срока представления в налоговый орган справок 2-НДФЛ по доходам, выплаченным сотрудникам за период с начала года до момента прекращения деятельности ИП, законодательством не установлено, в связи с чем их необходимо сдать в ИФНС не позднее 1 апреля года, следующего за тем, когда ИП снялся с учета.

Столкнуться с необходимостью закрыть ИП может каждый предприниматель. Необходимость эта может встретиться в любой момент, поэтому крайне полезно знать, или хотя бы представлять основные процессы и простейшие шаги, которые позволят сделать это без гипотетических проблем.

Для начала обозначим, что закрытие индивидуального предпринимателя - это не банкротство, это не ликвидация компании, не закрытие физического места как точки продаж например.

Закрыть ИП - значит зарегистрировать в государственных органах по всем юридическим правилам окончание деятельности индивидуального предпринимателя - конкретного человека.

То есть вполне обыденная процедура не связанная с чем-то негативным. Но знать, как её провести правильно - нужно!

Шаг № 1. Исключаем долги в Пенсионном фонде

Чтобы было понятно - налоги, которые индивидуальный предприниматель платить в ПФР начисляются на него даже тогда, когда никакой физической деятельности он не ведёт. То есть, торговали вы резиновыми собачками, платили налоги. Через два года перестали торговать, устали. И целый год отдыхаете. И всё равно весь этот год вы платите налоги как ИП.

Справку об отсутствии долга в пенсионном фонде с вас никто не имеет права требовать. Если требуют - значит совершают неправомерное действие. И этому есть подтверждение в законе № 129-ФЗ от 08.08.2001. Изучите и используйте.

А вот пени и штрафы за неуплаченный долг будут копиться, пока сумма долга не станет такой, что её начнут требовать через суд. Такие проблемы некому не нужны, поэтому узнаём о своей задолженности и решаем вопрос. Узнать, кстати, можно так:

- На сайте ПФР . (в личном кабинете)

- На сайте Госуслуг (нужна регистрация)

Шаг № 2. Платим госпошлину

Так уж повелось, что за каждое подобное действие нужно платить. Но сумма небольшая. 160 рублей.

Но! Вписывайте свои реквизиты правильно и несколько раз перепроверьте. Если ошибётесь, платить нужно будет заново. Это хоть и не страшно, но и приятного ничего нет.

Квитанция для оплаты этой госпошлины выдаётся в налоговой инспекции. Либо же вы можете использовать онлайн сервис на сайте Федеральной Налоговой службы.

Шаг № 3. Заполняем документы для ИФНС

Опять же, есть два варианта - онлайн и в живую. Если хотите всё делать не выходя из дома, то вам понадобится сайт https://www.nalog.ru

Если решили прогуляться до Налоговой и заполнить на месте, то вам понадобится форма Р26001.

В Налоговой существует услуга по заполнению документов.

То есть от вас потребуется заплатить энную сумму, предоставить документы, а сотрудник сам правильно и быстро заполнит форму. Услуга эта, естественно необязательная и всё-таки платная, но зато вы сохраните свои нервные клетки и сэкономите время. Потому что опять же, заполнять нужно всё правильно, малейшая неточность, и всю работу заставят переделывать. Оно вам нужно?

Шаг № 4. Закрываем расчётный счёт в банке

Сама по себе этап процедура тоже имеет свои бюрократические сложности и детали. Поэтому советуем предварительно ознакомиться с тем, как закрыть расчётный счёт.

Шаг № 5. Снимаемся с учёта в Фонде социального страхования

Как сняться с учёта в ФСС вы можете узнать непосредственно на сайте ФСС . У них висит достаточно подробная инструкция.

Шаг № 6. Отчитываемся по налогам

Отчитываться и проходить сверку по налогам вам нужно в налоговой инспекции, которая зарегистрировала вас в качестве ИП. Как правильно отчитываться о налогах - также лучше узнать заранее.

На этом этапе вам потребуется заплатить в том случае, если у вас есть штрафы за несвоевременную уплату налогов. К слову, пенни за просрочку по уплате налогов снова возросли (на 33 процента в 2016 году). Так что будьте внимательны.

Справка:

Сроки предоставления декларации для УСН (упрощённая система налогообложения) и ОСНО (основная система налогообложения) - не позднее 25ого числа месяца, следующего за месяцем, когда прекращена деятельность ИП.

Декларирование при ЕНВД (Единый налог на вменённый доход) производится в обычные сроки после закрытия ИП.

Шаг № 7. Сдаём пакет документов в Налоговую

Пакет документов, которые понадобятся для сдачи в Налоговую таков:

- паспорт

- Заявление

- Квитанция об оплате госпошлины

После того, как вы собрали и сдали эти документы, нужно будет подождать 5 рабочих дней. Далее, вам выдаётся (путём личной передачи или почтовой службой) документ. Это свидетельство о регистрации прекращения предпринимательской деятельности.

Пенсионный фонд при этом самостоятельно уведомлять необходимости нет. Данные о вашем закрытии туда высылаются напрямую налоговой службой.

Это семь простых шагов, которые позволят вам закрыть ИП по всем правилам. Теперь же разберём частые вопросы, которые возникают в процессе выполнения этих шагов.

FAQ по закрытию ИП

Вопрос: Сколько стоит закрыть ИП в 2017 году?

Ответ: Госпошлина составляет 160 рублей. Это основная сумма. Все остальные траты зависят от наличия и размера задолженностей и вариантов платных услуг, которыми вы решите воспользоваться в процессе закрытия ИП (например, заполнение заявления специалистом налоговой).

Вопрос: Какие документы нужно подготовить для закрытия ИП?

Ответ: Паспорт, ИНН, заявление в ИФНС (смотри Шаг № 4), квитанция об уплате госпошлины (смотри Шаг № 5). Подаются оригиналы документов.

Вопрос: как закрыть ИП, если на нём есть долги?

Ответ: В случае, если у предпринимателя не было сотрудников, то процедура стандартная (смотри Шаг № 1). В случае, если на ИП имеются долги, связанные с налоговой, то придётся пройти процедуру банкротства.

Ответ: До того, как вы начинаете процедуру закрытия ИП, все сотрудники должны быть официально уволены. При этом, за 2 недели до этого увольнения нужно направить информацию о расторжении договоров в службу занятости. Процедура увольнения происходит по п. 1 ст. 81 ТК РФ (по инициативе работодателя в связи с прекращением деятельности). Все сотрудники, подлежащие увольнению должны быть рассчитаны.

Вопрос: Можно ли закрыть ИП по доверенности?

Ответ: Да, по вашей доверенности закрытие ИП может осуществить любой выбранный вами человек. Обычно, такой человек нанимается в специальной юридической компании. Доверенность обязательно должна быть нотариально заверенным документом. У нотариуса вас попросят предоставить ряд документов:

- паспорт ИП

- копия паспорта доверенного лица

- ИНН и ОГРНИП (основной государственный регистрационный номер индивидуального предпринимателя)

- Выписка из Единого государственного реестра. Важно! Выписка предоставляется нотариусу в течение пять дней с момента получения. В противном случае, придётся брать её заново.

Также, нотариально заверяется и заявление (та самая форма Р26001). Его подписывают при нотариусе. Далее права на закрытие ИП получает доверенное лицо.

Вопрос: можно ли закрыть ИП по почте?

Ответ: Да. Документы для закрытия ИП отправляются заказным письмом в ИФНС с уведомлением. После процедуры Налоговая отправляет на ваш адрес, который был указан при регистрации ИП, свидетельство об исключении ИП из реестра и выписку из ЕГРИП.

Вопрос: Как долго нужно хранить документы о закрытии ИП?

Ответ: В течение 4-х лет вы обязаны содержать в сохранности свидетельство о прекращении предпринимательской деятельности, а также документы бухгалтерского и налогового учёта и все другие документы, которые подтверждают расходы и доходы. Кадровая документация хранится 75 лет.

Вопрос: можно ли закрыть ИП через портал госуслуги?

Ответ: Можно. Но лучше пользоваться этим способом только в том случае, если процедуру открытия ИП вы также проводили через интернет. Пошаговую инструкцию можно найти на сайте госуслуг. В ином случае, вы рискуете потратить много денег и времени. И лучше воспользоваться стандартным методом.

Когда предприниматель принимает решение о прекращении деятельности, ему необходимо не забыть осуществить закрытие предпринимательства. В данной ситуации у таких бизнесменов часто появляется вопрос как закрыть ИП, допустимо ли это выполнить самостоятельно. Такое мероприятие не требует особых затрат, но во избежание проблем его нужно сделать в соответствии с законодательством.

В последние годы наблюдается процесс увеличения числа предпринимателей, принявших решение о прекращении деятельности в форме ИП.

Для этого существуют самые разнообразные причины, среди которых можно выделить:

- Ликвидация ИП в связи с финансовыми проблемами - самая распространенная сегодня причина закрытия предпринимательства. В основном это связано с отсутствием денежных средств на дальнейшее ведение бизнеса, высоким уровнем налогов и т. д. Также существует процедура банкротства, в соответствии с которой предпринимательство закрывается на основании решения суда.

- Закрытие ИП для того, чтобы открыть новое юридическое лицо - для некоторых видов деятельности на законодательном уровне предусмотрено ведение бизнеса только в качестве организаций в связи с повышенными требованиями, предъявляемыми к ним. Поэтому многие предприниматели подают документы для закрытия ИП, чтобы и в дальнейшем осуществлять выбранный ими вид.

- Ликвидация ИП в связи с отсутствием желания в дальнейшем заниматься бизнесом из-за отсутствия умения в этой области.

- Закрытие ИП физическим лицом по причинам проблем со здоровьем.

- Сильная занятость физического лица, оформленного в виде ИП.

- Ликвидация ИП как способ уйти от налогообложения - данное прекращение деятельности может повлечь соответствующее наказание.

Важно! В любом случае, прекращение деятельности физическим лицом в виде ИП должно быть правильно оформлено независимо от причин, вызвавших это событие. Это позволит избежать в дальнейшем штрафных санкций со стороны налоговой службы и пенсионного фонда.

Закрытие ИП пошаговая инструкция в 2017 году

Рассмотрим подробнее как осуществляется закрытие ИП пошаговая инструкция в 2017 году.

Шаг 1. Собираем документы для закрытия ИП

Приняв решение о прекращении деятельности физическим лицом, предприниматель должен собрать документы для закрытия ИП.

Какие документы нужны для закрытия ИП определено в нормах действующих законов:

- Нужно – составляется предпринимателем самостоятельно, когда он закрывает свое дело. Его можно взять в типографии или распечатать с соответствующего интернет-сервиса. Главное, чтобы необходимый бланк не устарел и был актуальным на данный момент. При составлении заявления вручную необходимо пользоваться чернилами черного цвета.

- Квитанция об оплате государственной пошлины.

Внимание! Если форма р26001 будет подаваться не самостоятельно физическим лицом, а его доверенным представителем, нужно будет оформить нотариально заверенную доверенность.

Шаг 2. Оплачиваем госпошлину

Для того чтобы зафиксировать прекращение деятельности в форме ИП нужно также представить квитанцию с оплатой госпошлины. В 2017 году размер государственной пошлины составляет 160 рублей .

Ее можно оплатить через отделения банковских учреждений или терминалы.

Внимание! Подготовить квитанцию можно с использованием соответствующего интернет-ресурса, на сайте ИФНС https://service.nalog.ru/gp.do.

Реквизиты бланка государственной пошлины можно узнать и в самом отделении налоговой службы.

КБК данного платежа должен быть таким 182 1 08 07010 01 1000 110.

При использовании банковских терминалов квитанция формируется автоматически, там необходимо заполнить только данные плательщика.

Внимание! Желательно также сделать ксерокопию оплаченной квитанции, чтобы на руках у физлица остался экземпляр, так как оригинал должен быть сдан в налоговую.

Шаг 3. Запросить справку из пенсионного фонда

Закрытие ИП в 2017 году необходимые документы и действия не включают в себя предварительного посещения пенсионного фонда для получения у него справки об отсутствии задолженности. Это связано с тем, что в настоящее время эти учреждения взаимодействуют с помощью электронного документооборота, и данные сведения инспектор может получить самостоятельно.

Однако, в некоторых регионах инспектор может запросить данный документ. Поэтому, прежде чем обращаться в ИФНС, лучше всего уточнить данную информацию предварительно.

Шаг 4. Подача документов в ИФНС

Собрав необходимый пакет документов, состоящий из заявления на прекращение деятельности индивидуального предпринимателя и оплаченной квитанции государственной пошлины данное физлицо должно обратиться в налоговую службу по месту своей регистрации, который ранее осуществлял постановку его на учет. При этом ему необходимо обязательно взять с собой паспорт или прочий документ, который может удостоверить его личность.

Собрав необходимый пакет документов, состоящий из заявления на прекращение деятельности индивидуального предпринимателя и оплаченной квитанции государственной пошлины данное физлицо должно обратиться в налоговую службу по месту своей регистрации, который ранее осуществлял постановку его на учет. При этом ему необходимо обязательно взять с собой паспорт или прочий документ, который может удостоверить его личность.

Если пакет документов подает представитель, ему помимо паспорта понадобится заверенная нотариусом доверенность.

Важно! Данный комплект документов принимает инспектор и в качестве подтверждения приема данных бланков инспектор выдает на руки заявителю расписку.

Шаг 5. Получение документов о закрытии деятельности в качестве индивидуального предпринимателя

В соответствии с законодательством на рассмотрение заявление о ликвидации ИП налоговой службе предоставляется пять дней. После этого заявитель должен повторно прийти с паспортом в ИФНС, где ему на руки инспектор выдаст выписку из ЕГРИП о том, что индивидуальный предприниматель завершил свою деятельность.

Шаг 6. Снятие с учета в ПФР и ФОМС

В настоящее время необязательно идти в данные внебюджетные фонды, чтобы оформить снятие с учета. Налоговая должна самостоятельно уведомлять их о таком событии.

Однако, это доступно не во всех регионах. Поэтому рекомендуется после получения выписки из налоговой обратится в ПФР и ФОМС, особенно в тех случаях, когда индивидуальный предприниматель имел трудовые контракты с физическими лицами.

ШАГ 7. Сдача необходимой отчетности

Важным шагом, о котором не стоит забывать является необходимость сдать всю отчетность, которая предоставлялась предпринимателем в ИФНС и фонды (ПФР, ФОМС, ФСС).

Шаг 8. Оплачиваем фиксированные платежи ИП за себя

После того, как вы закрыли свое предпринимательство и получили на руки документы об этом, Вам необходимо оплатить за себя в ПФР и на ОМС. Сделать это необходимо в течение 15 дней после того, как была внесена запись о закрытии ИП. При этом день внесения записи в государственный реестр будет также входить в установленный период оплаты.

Что если у ИП есть долги?

Предпринимательская деятельность связана со множеством рисков, один из которых - неспособность погасить образовавшиеся долги перед поставщиками и госорганами. Закон позволяет провести закрытие ИП с долгами, однако, они никуда не исчезнут, и перейдут на физическое лицо с возможностью взыскания их как денежными средствами, так и имуществом.

Долги перед контрагентами

Законом не устанавливается обязательство предпринимателя перед закрытием погасить все имеющиеся у него долги перед контрагентами. Фактически, налоговый орган и не будет знать о том, что они есть. Однако, после прекращения деятельности списаны они не будут. А любая организация имеет право подать в суд и взыскать образовавшийся долг, а также различные проценты и компенсации, уже с физического лица.

Если закрытие с долгами неизбежно, то можно выбрать одно из двух решений:

- Заключить с поставщиками договора о намерениях, в которых закрепить постепенное погашение долгов после закрытия;

- Объявить себя банкротом. В этом случае в результате процедуры у должника будет изъято некоторое имущество (недвижимость, драгоценности, ценные предметы искусства и т. д.), однако, непокрытые долги будут списаны по решению суда.

Долги по налогам и взносам

Некоторое время назад предпринимательство нельзя было закрыть при наличии долга перед Пенсионным фондом - налоговая служба требовала справку об отсутствии обязательств.

Некоторое время назад предпринимательство нельзя было закрыть при наличии долга перед Пенсионным фондом - налоговая служба требовала справку об отсутствии обязательств.

Однако, в настоящее время физическое лицо само может выбирать как закрыть ИП - погасить долг пенсионного фонда сразу, или после процедуры закрытия.

Во втором случае не нужно думать, что госорган забудет об имеющейся задолженности. Он будет периодически напоминать об этом, а в случае невыплаты - обратиться в суд и взыскать долг через службу судебных приставов.

Такое же правило действует и в отношении долгов в соцстрах - их также можно выплатить уже после проведения процедуры закрытия, но сделать это нужно в любом случае.

А вот закрыть предпринимательство с долгами перед налоговой уже не получится. Необходимо будет в обязательном порядке оплатить все возникшие задолженности, а также начисленные из-за них штрафы и пени.

Кроме этого, нужно будет отправить в налоговую декларацию за весь период деятельности. Это необходимо будет сделать даже в том случае, когда деятельность фактически не велась - тогда отчет будет содержать нули. Если подать отчет во время не получилось - закон дает возможность отчитаться в срок 5 дней после закрытия.

Важно! В том случае, когда у должника нет собственных денежных средств на покрытие возникших долгов, налоговая может инициировать процесс банкротства, с изъятием имущества и продажей его через аукцион.

Банкротство или закрытие – что лучше?

Прекращение предпринимательской деятельности может происходить добровольно (закрытие), или в принудительном порядке через суд (банкротство). Причем процедуру может инициировать как сам предприниматель, так и его кредиторы.

Прекращение предпринимательской деятельности может происходить добровольно (закрытие), или в принудительном порядке через суд (банкротство). Причем процедуру может инициировать как сам предприниматель, так и его кредиторы.

Процедура закрытия осуществляется по инициативе гражданина. При этом он должен самостоятельно в обязательном порядке погасить все задолженности перед наемными работниками, поставщиками, бюджетом. Если долгов нет - его без проблем снимут с учета.

В том случае, когда предприниматель не в состоянии погасить образовавшиеся долги, он может начать процедуру банкротства через суд. Сам процесс отличается от предусмотренного для организаций. При этом в суд необходимо предоставить максимальное количество документов, подтверждающих имеющиеся долги со стороны предпринимателя и невозможность их погасить.

Внимание! По решению суда у должника может быть изъято некоторое имущество - все объекты недвижимости, кроме места проживания, драгоценности, ценные предметы искусства, дорогое имущество, стоимостью более 100 МРОТ, денежные средства сверх прожиточного минимума. Все оно продается на аукционе, а вырученные средства распределяются между кредиторами. Неоплаченные долги будут списаны.

Таким образом, если предприниматель в состоянии погасить образовавшиеся долги, то удобнее провести процедуру закрытия. Если же долги настолько велики, что не обеспечиваются даже личным имуществом, тогда лучше самостоятельно запустить процедуру банкротства. Она может повлечь изъятие некоторого имущества и наложение запрета на предпринимательскую деятельность, однако, все непокрытые долги будут списаны.

Действия после закрытия ИП

После того, как проведена процедура ликвидации ИП, необходимо выполнить еще несколько несложных действий, чтобы закрыть «все хвосты»:

- Посетить пенсионный фонд, соцстрах, где уведомить фонды о прекращении деятельности. Также нужно обязательно погасить все долги по обязательным платежам. Для этого гражданину будет предоставлены квитанции, которые можно оплатить в любом банке в течение 15 дней;

- Обратиться в обслуживающий банк и закрыть расчетный счет, оформленный для предпринимательства;

- Снять с учета кассовые аппараты (если они приобретались), расторгнуть договора на их обслуживание;

- Расторгнуть все заключенные на предпринимателя договора - по услугам интернет, телефонии, с поставщиками и т. д.

Важно! Кроме этого всю документацию, налоговые и бухгалтерские отчеты необходимо хранить после закрытия в течение 4 лет.

Можно ли открыть ИП после закрытия?

Иногда возникает ситуация, что после закрытия своего бизнеса и снятия с учета в качестве предпринимателя, через некоторое время гражданин снова хочет задействовать себя в этом направлении деятельности.

На законодательном уровне предусматривается возможность снова зарегистрироваться в качестве предпринимателя, однако есть нюанс - каким способом произошло закрытие.

Внимание! Иногда предпринимательство закрывают по решению суда после разбирательства. Чаще всего это происходит из-за невозможности платить по своим обязательствам в бюджет или партнерам. Если такое произошло - то снова открыть ИП после закрытия разрешено будет не раньше чем по прошествии 12 месяцев - именно столько действует судебный запрет на ведение коммерческой деятельности.

Если предпринимательство было закрыто добровольно, то снова зарегистрировать его можно хоть в тот же день. Это удобно для того, чтобы сменить систему налогообложения, форму деятельности и т. д. Однако, такой шаг доступен только для тех ИП, кто не имеет долгов перед бюджетом, поставщиками, посредниками и т. д.

При повторной регистрации необходимо пройти весь процесс в полном объеме. Упрощенной процедуры для такого случая не предусматривается.

ИП может аннулировать свой статус самостоятельно либо воспользовавшись услугами специализированных юридических компаний. Закрытие ИП через сайт налоговой — это наиболее быстрый и удобный способ ликвидировать свой предпринимательский статус. Данный способ также позволит сократить расходы на закрытие ИП, которые ограничатся лишь размером госпошлины.

Документы для закрытия ИП

В современных экономических условиях платежеспособность россиян упала. В результате спрос на целый ряд товаров и услуг снизился. Это поставило многих предпринимателей в сложную ситуацию и заставило задуматься о необходимости закрыть бизнес.

Почему многие бизнесмены сегодня решают закрыть ИП? Ведь, казалось бы, можно оставить за собой право возобновить деятельность в любой момент, а на период «простоя» подавать в ИФНС нулевые декларации. Основная причина, побуждающая к закрытию многих предпринимателей, — непосильный размер страховых взносов в Пенсионный фонд. Их размер ежегодно пересматривается в сторону увеличения, а платить взносы нужно даже при условии получения убытка от деятельности. Ликвидация ИП — единственный способ остановить начисления в Пенсионный фонд.

Могут быть и другие причины для закрытия ИП: смерть предпринимателя, перевод бизнеса в другую форму, банкротство, окончание регистрации на территории РФ, судебные решения и пр.

Закрыть ИП через интернет на сайте ФНС достаточно просто. От заявителя потребуется предварительно подготовить необходимые документы:

Закрыть ИП через интернет на сайте ФНС достаточно просто. От заявителя потребуется предварительно подготовить необходимые документы:

- заявление о прекращении деятельности как ИП (по установленной форме №Р26001);

- квитанция об уплате госпошлины.

Что касается справки об отсутствии задолженности перед Пенсионным фондом, то она по закону не относится к перечню предоставляемых документов. Хотя многие ФНС требуют ее, несмотря на действующее законодательство.

За то, что индивидуальный предприниматель решил закрыть свой бизнес, ему нужно заплатить госпошлину в размере 160 руб. Эти деньги нужно перечислить в адрес инспекции, в которой состоит на учете предприниматель. Предварительно необходимо уточнить ее реквизиты.

Сформировать квитанцию на оплату можно в специальном сервисе налоговой инспекции «Уплата госпошлины». Это позволит избежать ошибок при оплате, ведь нужные реквизиты будут указаны автоматически. Оплатить квитанцию без комиссии можно в любом отделении Сбербанка. Важно не только сохранить платежный документ, но и проверить реквизиты (верно ли указаны Ф.И.О. плательщика, КБК).

Заполнение формы №Р26001 не должно создать сложностей для предпринимателя. В ней необходимо указать:

Заполнение формы №Р26001 не должно создать сложностей для предпринимателя. В ней необходимо указать:

- Ф.И.О. предпринимателя;

- ИНН/ОГРНИП;

- дату регистрации (ее можно найти в ОГРИП);

- реквизиты паспорта (серия, номер, дата выдачи, кем выдан).

Остальные графы в форме предназначены для иностранных граждан либо для нотариусов (при передаче заявления в ФНС с их помощью).

Вернуться к оглавлению

Как закрыть ИП онлайн

Удобство закрытия через онлайн-сервис заключается в том, что отсутствует необходимость личного визита в налоговый орган для передачи документов либо на почту для отправки заказного письма. Подача документов через интернет осуществляется через электронный сервис «Подача электронных документов на госрегистрацию».

Для передачи электронного пакета документов бумаги должны соответствовать определенным техническим условиям (существуют специальные требования к отсканированным документам). Важно учитывать, что для использования интернет-сервиса у предпринимателя должна быть усиленная квалифицированная электронная подпись.

Для передачи электронного пакета документов бумаги должны соответствовать определенным техническим условиям (существуют специальные требования к отсканированным документам). Важно учитывать, что для использования интернет-сервиса у предпринимателя должна быть усиленная квалифицированная электронная подпись.

Подписать документы можно и с помощью ЭЦП нотариуса. Для этого в нотариальной палате нужно найти нотариуса, оказывающего подобные услуги.

Электронные документы, отправленные через сайт, при получении упаковываются в специальный транспортный контейнер. Когда инспекция принимает документы на прекращение работы ИП, она выдает расписку о получении (их нужно сохранить на случай затягивания с закрытием).

Представленные документы рассматриваются в течение 5 рабочих дней. В случае положительного решения о закрытии ИП заявитель может прийти в ФНС за документами о снятии его с учета. Он может сделать это лично либо через представителя (с нотариально заверенной доверенностью). При себе предприниматель должен иметь паспорт.

Пакет документов, который выдается при закрытии, включает лист записи ЕГРИП и уведомление о снятии с учета в ФНС физического лица в качестве ИП.

В случае отказа предприниматель получит документ, в котором будет обоснована причина такого решения. Таким образом, закрыть ИП онлайн через налоговую достаточно просто.

После закрытия у предпринимателя будет 12 дней на уведомление Пенсионного фонда об изменении своего статуса. В результате ПФР должен произвести расчет задолженности по страховым взносам. На их оплату бывшему предпринимателю отводится 15 дней. После истечения указанного срока ПФР может обратиться в суд для взыскания взносов с предпринимателя.

Некоторые ФНС сами информируют Пенсионный фонд о закрытии ИП. Тогда предпринимателю остается только ждать квитанции на оплату по почте.

ИП предстоит выполнить еще ряд формальностей для окончательной ликвидации статуса: уволить всех сотрудников, сняться с учета во внебюджетных фондах как работодатель (ПФР и ФСС), снять с учета кассовый аппарат, закрыть расчетный счет, уничтожить печать.